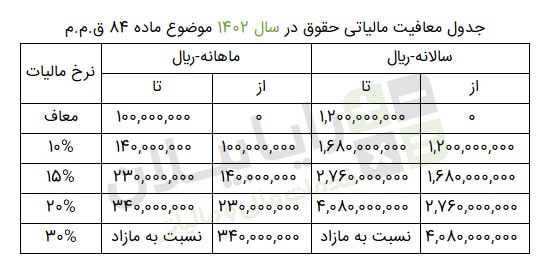

جدول مالیات حقوق 1402 و 1401 + اکسل محاسبه مالیات حقوق + معافیت مالیات حقوق 1402

جدول مالیات حقوق 1402 و 1401 – یکی از چالشهای حسابدارانی که امکان استفاده از نرم افزارهای حقوق و دستمزد را ندارد محاسبه مالیات حقوق و دستمزد 1402 است. فرمول محاسبه آن بر مبنای ماده 84 قانون مالیاتهای مستقیم و قانون بودجه هر سال تعریف میشود. مالیات پلکانی حقوق همانند مالیات بر اجاره املاک بصورت پلکانی محاسبه میشود. البته در محاسبه مالیات حقوق 1402 تشخیص اقلام مشمول مالیات نیز از اهمیت ویژه ای برخوردار است. در این مقاله در رابطه با نحوه محاسبه مالیات پلکانی حقوق و مثال محاسبه مالیات حقوق، استرداد مالیات اضافه پرداختی و جریمه عدم ارسال لیست مالیات حقوق 1402 صحبت خواهیم کرد. برای مشاهده ثبتهای حسابداری حقوق و مالیات حقوق و همچنین نحوه محاسبه حقوق این مقالات را ببینید. در نهایت اکسل محاسبه مالیات حقوق را برای دانلود قرار داده ایم. البته پیشنهاد ما این است که برای محاسبه صفر تا صد کلیه اقلام حقوق و دستمزد پرسنل، از اکسل محاسبه حقوق 1402 تهیه شده توسط تیم ما که بصورت خودکار لیست و فیش حقوقی را تهیه میکند، استفاده کنید.

مالیات حقوق سال 1402

در سال ۱۴۰۲، سقف معافیت مالیاتی و نرخ مالیات بر مجموع درآمد اشخاص حقیقی که تحت عناوینی از قبیل حقوق و مزایا (به استثنای عیدی و کارانه اعضای هیأت علمی بالینی تمام وقت جغرافیایی و پزشکان متخصص بالینی تمام وقت جغرافیایی)، مقرری یا مزد، حق شغل، حق شاغل، فوقالعادهها، اضافهکار، حقالزحمه، حق مشاوره، حق حضور در جلسات، پاداش، حقالتدریس، حقالتحقیق، حق پژوهش و کارانه اعم از مستمر یا غیرمستمرکه بهصورت نقدی و غیرنقدی،از یک یا چند منبع، در بخش دولتی و یا غیردولتی تحصیل مینمایند، چه از کارفرمای اصلی و یا غیراصلی (موضوع تبصره (۱) ماده (۸۶) قانون مالیاتهای مستقیم) باشد، به شرح ذیل است:

سقف معافیت مالیاتی سالانه موضوع ماده (۸۴) قانون مالیاتهای مستقیم اصلاحی ۱۳۹۴/۴/۳۱ در سال ۱۴۰۲ مبلغ مبلغ یک میلیارد و دویست میلیون (۱.۲۰۰,۰۰۰,۰۰۰) ریال تعیین میشود.

نرخ مالیات بر مجموع درآمد اشخاص حقیقی به شرح زیر میباشد:

- نسبت به مازاد یک میلیارد و دویست میلیون ریال (۱,۲۰۰,۰۰۰,۰۰۰) تا یک میلیارد و ششصد و هشتاد میلیون ریال (۱,۶۸۰,۰۰۰,۰۰۰)، ده درصد ۱۰٪

- نسبت به مازاد یک میلیارد و ششصد و هشتاد میلیون (۱,۶۸۰,۰۰۰,۰۰۰) ریال تا دو میلیارد و هفتصد و شصت میلیون (۲,۷۶۰,۰۰۰,۰۰۰) ریال، پانزده درصد (۱۵%)

- نسبت به مازاد دو میلیارد و هفتصد و شصت میلیون (۲,۷۶۰,۰۰۰,۰۰۰) ریال تا چهار میلیارد و هشتاد میلیون (۴,۰۸۰,۰۰۰,۰۰۰) ریال، بیست درصد (۲۰%)

- نسبت به مازاد چهار میلیارد و هشتاد میلیون (۴,۰۸۰,۰۰۰,۰۰۰) ریال به بالا، سی درصد (%۳۰)

جدول مالیات حقوق 1402

جدول مالیات حقوق 1402 حسب تبصره 12 قانون بودجه سال 1402 به شرح جدول زیر پیشنهاد شده است:

معافیت مالیات حقوق 1402

سقف معافیت مالیاتی سالانه موضوع ماده (۸۴) قانون مالیاتهای مستقیم اصلاحی ۱۳۹۴/۴/۳۱ در سال ۱۴۰۲ مبلغ مبلغ یک میلیارد و دویست میلیون (۱.۲۰۰,۰۰۰,۰۰۰) ریال تعیین میشود.

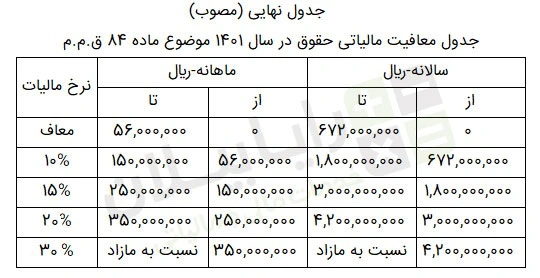

مالیات حقوق 1401

مطابق بند 5 تبصره 12 قانون بودجه سال 1401 مالیات حقوق 1401 به شرح جدول زیر اعلام شده است:

مالیات حقوق چیست؟

مطابق ماده 82 قانون مالیاتهای مستقیم بصورت زیر تعریف میشود:

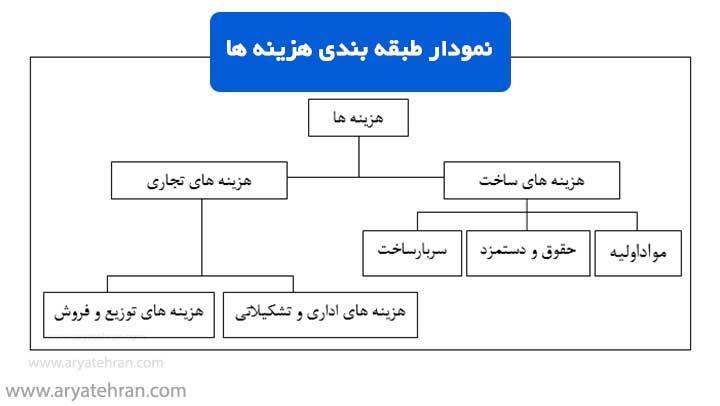

نحوه محاسبه مالیات مطابق ماده 84 ق.م.م و نیز نرخ آن بصورت زیر تعریف میشود:

معافیت های مالیاتی حقوق + موارد مشمول

مطابق مواد قانونی مذکور مالیات حقوق بر اساس جدول مالیات حقوق که همه ساله در قانون بودجه آن سال مشخص میشود محاسبه میشود. در مرحله اول محاسبه مالیات حقوق باید حقوق مشمول مالیات را مطابق معافیت های مندرج در ماده 91 ق.م.م و بخشنامه های ارائه شده در آن سال محاسبه کنید. سپس مبلغ حقوق مشمول مالیات را در جدول ماده 84 ق.م.م قرار دهید.

نحوه محاسبه مالیات حقوق در سال 1402 + فرمول محاسبه

سقف معافیت مالیاتی سالانه موضوع ماده (۸۴) قانون مالیاتهای مستقیم اصلاحی ۱۳۹۴/۴/۳۱ در سال ۱۴۰۲ مبلغ مبلغ یک میلیارد و دویست میلیون (۱.۲۰۰,۰۰۰,۰۰۰) ریال تعیین میشود.

نرخ مالیات بر مجموع درآمد اشخاص حقیقی به شرح زیر میباشد:

- نسبت به مازاد یک میلیارد و دویست میلیون ریال (1.200.000.000) تا یک میلیارد و ششصد و هشتاد میلیون ریال (1.680.000.000)، ده درصد 10٪

- نسبت به مازاد یک میلیارد و ششصد و هشتاد میلیون (1.680.000.000) ریال تا دو میلیارد و هفتصد و شصت میلیون (2.760.000.000) ریال، پانزده درصد (15%)

- نسبت به مازاد دو میلیارد و هفتصد و شصت میلیون (2.760.000.000) ریال تا چهار میلیارد و هشتاد میلیون (4.080.000.000) ریال، بیست درصد (20%)

- نسبت به مازاد چهار میلیارد و هشتاد میلیون (4.080.000.000) ریال به بالا، سی درصد (30%)

البته باید توجه داشته باشید که معافیت های مذکور بصورت سالانه است و برای تبدیل آنها به ماهانه اعداد بالا را باید بر 12 ماه تقسیم کرد. مالیات پرداخت شده در پایان هر ماه بصورت علی الحساب است و مالیات قطعی در پایان سال و لیست تعدیل محاسبه شده توسط حسابدار شرکت مشخص خواهد شد. در صورتیکه جمع پرداختی های مشمول مالیات در کل سال از معافیت مالیاتی حقوق 1401 کمتر باشد، این مبلغ مازاد پرداختی توسط سازمان امورمالیاتی به کارگر برگشت خواهد شد.

مثال محاسبه مالیات حقوق سال 1402

مثال 1: فرض کنید بطور مثال شخصی در طی یک ماه مبلغ 450.000.000 ریال حقوق مشمول مالیات دریافت نموده است.

- تا مبلغ 100.000.000 ریال ماهانه معاف از مالیات است.

- از مبلغ 100.000.000 ریال تا مبلغ 140.000.000 ریال، بمیزان 40.000.000 ریال در نرخ 10% ضرب میشود.

- از مبلغ 140.000.000 ریال تا مبلغ 230.000.000 ریال، بمیزان 90.000.000 ریال در نرخ 15% ضرب میشود.

- از مبلغ 230.000.000 ریال تا مبلغ 340.000.000 ریال، بمیزان 110.000.000 ریال در نرخ 20% ضرب میشود.

- نسبت به مازاد 340.000.000 تا مبلغ حقوق(450.000.000 ریال)، بمیزان 110.000.000 ریال در نرخ 30% ضرب میشود.

جدول محاسبه بصورت زیر است:

مثال 2 : حالا اگر مبلغ حقوق مشمول مالیات شخص 275.000.000 ریال باشد، مالیات شخص بصورت زیر محاسبه خواهد شد:

- تا مبلغ 100.000.000 ریال ماهانه معاف از مالیات است.

- از مبلغ 100.000.000 ریال تا مبلغ 140.000.000 ریال، بمیزان 40.000.000 ریال در نرخ 10% ضرب میشود.

- از مبلغ 140.000.000 ریال تا مبلغ 230.000.000 ریال، بمیزان 90.000.000 ریال در نرخ 15% ضرب میشود.

- از مبلغ 230.000.000 ریال تا مبلغ 275.000.000 ریال، بمیزان 45.000.000 ریال در نرخ 20% ضرب میشود.

جدول محاسبه بصورت زیر است:

البته برای محاسبات بالا میتوانید از اکسل محاسبه مالیات حقوق در انتهای نوشته برای دانلود قرار داده شده است کمک بگیرید.

استرداد مالیات اضافه پرداختی در سال 1402

از آنجاکه مالیات پرداختی در پایان هر ماه بصورت علی الحساب است، امکان اضافه واریزی وجود دارد. به همین منظور امکان استرداد آن وجود دارد. مطابق ماده 87 ق.م.م و دستورالعمل چگونگی استرداد اضافه پرداختی مالیات حقوق بصورت زیر تعریف میشود:

بخشنامه مرتبط با استرداد مالیات حقوق

برای اطلاع از نحوه استرارداد مالیات حقوق بخشنامه 30/4/2140/4946 “دستورالعمل چگونگی استرداد اضافه پرداختی مالیات حقوق” سازمان امور مالیاتی را بخوانید.

مهلت ارسال لیست مالیاتحقوق تا چه زمانی است؟

مهلت ارسال لیست مالیات حقوق مطابق ماده 86 ق.م.م تا پایان ماه بعد است.

جریمه عدم ارسال لیست مالیاتحقوق و عدم پرداخت آن چقدر است؟

از آنجا که کارفرما مبلغ حقوقکارگران را پرداخت میکند تکلیف کسر و پرداخت مالیات آن مطابق ماده 86 ق.م.م بر عهده کارفرماست. این مالیات جزء مالیات های تکلیفی است و جریمه عدم ارسال و یا عدم پرداخت آن بر عهده کارفرماست.

مطابق ماده 199 ق.م.م در مواردی که تکلیف پرداخت مالیات بر عهده شخص دیگری است جریمه بصورت زیر تعریف میشود:

ماده 199- هر شخص حقیقی یا حقوقی که به موجب مقررات این قانون مکلف به کسر و ایصال مالیات مودیان دیگر است درصورت تخلف از انجام وظایف مقرره علاوه بر مسوولیت تضامنی که با مودی در پرداخت مالیات خواهد داشت، مشمول جریمهای معادل ده درصد(10%) مالیات پرداخت نشده در موعد مقرر و دو و نیمدرصد(2.5%) مالیات به ازای هر ماه نسبت به مدت تأخیر از سررسید پرداخت، خواهد بود.

چنانچه مالیات توسط دریافتکننده وجوه پرداخت شود، دراینصورت جریمه دو و نیم درصد(2.5%) موضوع این ماده تا تاریخ پرداخت مالیات توسط مودی مزبور از مکلفین به کسر و ایصال مالیات، مطالبه و وصول خواهد شد.

از آنجاکه تکلیف کسر و پرداخت مالیات حقوق بر عهده کارفرماست، در صورتیکه در ارسال و پرداخت آن قصور کند جریمه ای به شرح ماده فوق خواهد داشت.

دانلود رایگان اکسل محاسبه مالیات حقوق سال 1402

سایر موضوعات مرتبط با این مقاله را می توانید در صفحات زیر ببینید:

- اکسل حقوق و دستمزد 1402 | اکسل محاسبه حقوق 1402 | دانلود نمونه فیش حقوقی 1402

- قانون بودجه سال جدید+ دانلود PDF

- فرمول محاسبه مالیات عیدی

- حقوق وزارت کار ۱۴۰۲ | جدول حقوق 1402 | جدول حداقل حقوق کارگران در سال ۱۴۰۲

- شرکت های مشمول حسابرسی در سال 1401 و 1402 + مبالغ جدید ماده 272 ق.م.م

-

خشنامه معافیت مالیات حقوق ۱۴۰۲

نرخ مالیات حقوق در نهایت به صورت جدول مالیات حقوق ۱۴۰۲ تهیه و برای استفاده کارفرمایان و کارگران و کارمندان ارائه می شود. در ادامه جدول معاف از مالیات حقوق ۱۴۰۲ و نیز نرخ مالیات بر درآمد مازاد بر سقف معافیت مالیات بر اساس قانون بودجه سال ۱۴۰۲ ارائه شده است.

در قانون بودجه سقف معافیت مالیات حقوق ۱۴۰۲ سالیانه ۱.۲۰۰ میلیون ریال (ماهیانه معادل ۱۰۰ میلیون ریال) تعیین شده و درآمد مشمول مالیات ماهانه تا رقم ۱۰ میلیون تومان طبق جدول معاف از مالیات حقوق ۱۴۰۲ خواهد بود و درآمد مازاد بر آن به صورت پلکانی و به نسبت درآمد مشمول مالیات میشود.

نرم افزار مدیریت تردد وینا، راه حلی مطمئن برای مدیریت جامع باشگاه ها

موارد معاف از مالیات حقوق و موارد مشمول مالیات حقوق در قانون مالیاتهای مستقیم تعیین شدهاند.

حکم مربوط به مالیات حقوق سال ۱۴۰۲ در بند «و» تبصره (۱۲) قانون بودجه سال ۱۴۰۲ کل کشور به این شکل آورده شده است:

و- در سال ۱۴۰۲، سقف معافیت مالیاتی و نرخ مالیات بر مجموع درآمد اشخاص حقیقی که تحت عناوینی از قبیل حقوق و مزایا (به استثنای عیدی و کارانه اعضای هیأت علمی بالینی تمام وقت جغرافیایی و پزشکان متخصص بالینی تمام وقت جغرافیایی)، مقرری یا مزد، حق شغل، حق شاغل، فوقالعادهها، اضافه کار، حقالزحمه، حق مشاوره، حق حضور در جلسات، پاداش، حقالتدریس، حقالتحقیق، حق پژوهش و کارانه اعم از مستمر یا غیرمستمر که به صورت نقدی و غیرنقدی، از یک یا چند منبع، در بخش دولتی و یا غیردولتی تحصیل مینمایند، چه از کارفرمای اصلی و یا غیراصلی (موضوع تبصره (۱) ماده (۸۶) قانون مالیاتهای مستقیم) باشد، به شرح ذیل است:

۱- سقف معافیت مالیاتی سالانه موضوع ماده (۸۴) قانون مالیاتهای مستقیم اصلاحی ۳۱/۴/۱۳۹۴ در سال ۱۴۰۲ مبلغ یک میلیارد و دویست میلیون (۱.۲۰۰.۰۰۰.۰۰۰) ریال تعیین میشود.

۲- نرخ مالیات بر مجموع درآمد اشخاص حقیقی به شرح زیر میباشد:

۲-۱- نسبت به مازاد یک میلیارد و دویست میلیون (۱.۲۰۰.۰۰۰.۰۰۰) ریال تا یک میلیارد و ششصد و هشتاد میلیون (۱،۶۸۰،۰۰۰،۰۰۰) ریال، ده درصد (۱۰%)

۲-۲- نسبت به مازاد یک میلیارد و ششصد و هشتاد میلیون (۱،۶۸۰،۰۰۰،۰۰۰) ریال تا دو میلیارد و هفتصد و شصت میلیون (۲،۷۶۰،۰۰۰،۰۰۰) ریال، پانزده درصد (۱۵%)

۲-۳- نسبت به مازاد دو میلیارد و هفتصد و شصت میلیون (۲،۷۶۰،۰۰۰،۰۰۰) ریال تا چهار میلیارد و هشتاد میلیون (۴،۰۸۰،۰۰۰،۰۰۰) ریال، بیست درصد (۲۰%)

۲-۴- نسبت به مازاد چهار میلیارد و هشتاد میلیون (۴،۰۸۰،۰۰۰،۰۰۰) ریال به بالا، سی درصد (۳۰%)

کلیه افرادی که در قبال ارائه خدمت در دستگاهها تحت هر عنوان از جمله ساعتی، روزمزد، قراردادی، حقالتدریس، حقالتحقیق، حقالزحمه، حق نظارت، حقالتألیف و پاداش شورای حل اختلاف دریافتی دارند، مشمول حکم این بند میباشند.

جدول محاسبه مالیات حقوق سال ۱۴۰۲ کارکنان دولتی و غیردولتی

پله درآمد مشمول ماهانه (میلیون ریال) درآمد مشمول سالانه (میلیون ریال) نرخ مالیات ۱ (معاف) ۰ تا ۱۰۰ ۰ تا ۱.۲۰۰ ۰ ۲ نسبت به مازاد ۱۰۰ تا ۱۴۰ نسبت به مازاد ۱.۲۰۰ تا ۱.۶۸۰ ۱۰ ۳ نسبت به مازاد ۱۴۰ تا ۲۳۰ نسبت به مازاد ۱.۶۸۰ تا ۲.۷۶۰ ۱۵ ۴ نسبت به مازاد ۲۳۰ تا ۳۴۰ نسبت به مازاد ۲.۷۶۰ تا ۴.۰۸۰ ۲۰ ۵ نسبت به مازاد بر ۳۴۰ نسبت به مازاد مازاد بر ۴.۰۸۰ ۳۰

نمایندگان مجلس شورای اسلامی ساز وکار سقف معافیت مالیاتی و نرخ مالیات بر مجموع درآمد اشخاص حقیقی را در سال ۱۴۰۲ تعیین کردند.

به گزارش ایسنا، نمایندگان مجلس شورای اسلامی در جریان جلسه علنی نوبت اول امروز ( سه شنبه) مجلس، بخش درآمدی لایحه بودجه ۱۴۰۲ را بررسی کرده و بند و تبصره ۱۲ لایحه را به تصویب رساندند.

بر اساس بند و تبصره ۱۲؛ در سال ۱۴۰۲، سقف معافیت مالیاتی و نرخ مالیات بر مجموع درآمد اشخاص حقیقی که تحت عناوینی از قبیل حقوق و مزایا (به استثنای عیدی و کارانه اعضای هیأت علمی بالینی تمام وقت جغرافیایی و پزشکان متخصص بالینی تمام وقت جغرافیایی)، مقرری یا مزد، حق شغل، حق شاغل، فوقالعادهها، اضافهکار، حقالزحمه، حق مشاوره، حق حضور در جلسات، پاداش، حقالتدریس، حقالتحقیق، حق پژوهش و کارانه اعم از مستمر یا غیرمستمرکه بهصورت نقدی و غیرنقدی،از یک یا چند منبع، در بخش دولتی و یا غیردولتی تحصیل مینمایند، چه از کارفرمای اصلی و یا غیراصلی (موضوع تبصره (۱) ماده (۸۶) قانون مالیاتهای مستقیم) باشد، به شرح ذیل است:

۱- سقف معافیت مالیاتی سالانه موضوع ماده (۸۴) قانون مالیاتهای مستقیم اصلاحی ۱۳۹۴/۴/۳۱ در سال ۱۴۰۲ مبلغ یک میلیارد و دویست میلیون ریال تعیین میشود.

۲- نرخ مالیات بر مجموع درآمد اشخاص حقیقی به شرح زیر میباشد:

۲-۱- نسبت به مازاد یک میلیارد و دویست میلیون ریال (۱,۲۰۰,۰۰۰,۰۰۰) تا یک میلیارد و ششصد و هشتاد میلیون ریال (۱,۶۸۰,۰۰۰,۰۰۰)، ده درصد ۱۰٪

۲-۲- نسبت به مازاد یک میلیارد و ششصد و هشتاد میلیون (۱,۶۸۰,۰۰۰,۰۰۰) ریال تا دو میلیارد و هفتصد و شصت میلیون (۲,۷۶۰,۰۰۰,۰۰۰) ریال، پانزده درصد (۱۵%)

۲-۳- نسبت به مازاد دو میلیارد و هفتصد و شصت میلیون (۲,۷۶۰,۰۰۰,۰۰۰) ریال تا چهار میلیارد و هشتاد میلیون (۴,۰۸۰,۰۰۰,۰۰۰) ریال، بیست درصد (۲۰%)

۲-۴- نسبت به مازاد چهار میلیارد و هشتاد میلیون (۴,۰۸۰,۰۰۰,۰۰۰) ریال به بالا، سی درصد (%۳۰)

همچنین با اخطار رئیس مجلس شورای اسلامی، جزء ۳ بند و حذف شد. در این جزؤ آمده بود که موارد استثناء بر مالیات پلکانی به پیشنهاد سازمان برنامهوبودجه کشور و با تصویب شورای حقوق و دستمزد تعیین میگردد.

رئیس مجلس شورای اسلامی در اخطار خود با استناد به اصل ۵۱ قانون اساسی تصریح کرد: این اصل می گوید هیچ نوع مالیاتی وضع نمی شود مگر به موجب قانون. موارد معافیت و بخشودگی و تاخیر مالیاتی به موجب قانون است. ما بر اساس این جزء می گوییم بخشی از اختیارات مالیاتی را از مجلس به عهده دولت بگذاریم. این خلاف قانون اساسی است.

در ادامه رئیس مجلس شورای اسلامی اخطار خود را به رای گذاشت و با تصویب این اخطار جزء ۳ بند و حذف شد.

همچنین نمایندگان مجلس شورای اسلامی بند ز تبصره ۱۲ را نیز به تصویب رساندند. بر اساس بند ز تبصره ۱۲؛ میزان معافیت مالیات سالانه مستغلات اشخاص فاقد درآمد موضوع ماده (۵۷) قانون مالیاتهای مستقیم اصلاحی ۱۳۸۰/۱۱/۲۷و مالیات بر درآمد مشاغل موضوع ماده (۱۰۱) قانون مالیاتهای مستقیم اصلاحی ۱۳۸۰/۱۱/۲۷سالانه به مبلغ چهارصد و هفتاد و پنج میلیون (۴۷۵,۰۰۰,۰۰۰) ریال تعیین میشود.

انتهای پیام

.jpg)

.jpg)

قانون کارجدید

قانون کارجدید مالیات برگردش حساب

مالیات برگردش حساب سامانه مودیان

سامانه مودیان شناسه یکتای حافظه مالیاتی

شناسه یکتای حافظه مالیاتی مرخصی

مرخصی محاسبه اضافه کاری

محاسبه اضافه کاری سنوات پایان سال

سنوات پایان سال استهلاک انباشه و مستهلک کردن دارایی ها

استهلاک انباشه و مستهلک کردن دارایی ها